Условия и процентные ставки при рефинансировании кредитов других банков в россельхозбанке

Содержание:

- Категории надежных банковских клиентов

- Оформить заявку на кредит в Россельхозбанке

- Россельхозбанк рефинансирование кредитов других банков — преимущества

- Условия рефинансирования кредита в Россельхозбанке

- Процентные ставки и условия рефинансирования кредита в Россельхозбанке для физических лиц

- Перечень требований к клиентам и необходимых документов

- Процедура оформления. Порядок получения и погашения

- Лучшие предложения конкурентов

- Процедура и возможный отказ

- Особенности рефинансирования

- Как самостоятельно рассчитать переплату

- Рефинансирование

- Основные требования к заемщику кредита на рефинансирование

- Как оформить рефинансирование?

- Сколько можно сэкономить на рефинансировании в Россельхозбанке

- Условия рефинансирования ипотеки в Россельхозбанке (РСХБ)

Категории надежных банковских клиентов

Надёжными банковскими клиентами считают заёмщиков, которые обладают кредитной положительной историей по открытому или погашенному займу в Россельхозбанке сроком 12 месяцев как минимум, а также в иных банковских учреждениях

Прочтите также: Рефинансирование кредитов: лучшие предложения банков 2018

2018 — 2021, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.

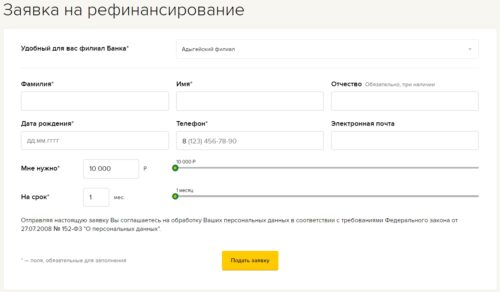

Оформить заявку на кредит в Россельхозбанке

Ирина ВолковаАвтор Выберу.ру, irinavolkova@vbr.ru

Специализация: микрозаймы, кредиты, ипотека, страхование

Вопросы и ответы

Что значит рефинансировать кредит?

Процедура рефинансирования подразумевает оформление нового займа с целью погашения действующего. Клиент может обратиться как в ту организацию, которая ранее выдала кредит, так и в другой банк

Для рефинансирования важно подобрать программу с более выгодной процентной ставкой. Только в этом случае процедура будет выгодной для заемщика

Чтобы подобрать такой вариант, рассмотрите предложения Россельхозбанка в Набережных Челнах за 2021 год, опубликованные на странице финансового портала Выберу.ру.

Какие требования к получателю?

Каждая банковская организация устанавливает свои требования к заемщику. Они могут меняться в зависимости от того, рефинансируется потребительский или целевой кредит. Список наиболее часто встречающихся требований выглядит следующим образом:

- возраст от 21 года до 70 лет;

- российское гражданство;

- трудовой стаж не менее 3 месяцев;

- постоянная регистрация на территории России;

- наличие источника заработка.

Еще одно условие — чтобы в рамках действующего кредита был совершен хотя бы один платеж (в том числе и наличными).

Если вы хотите ознакомиться с требованиями Россельхозбанка в Набережных Челнах, перейдите во вкладку интересующего вас предложения. Для этого нажмите «Подробнее» в карточке с названием программы.

Какие документы нужны?

В рамках рефинансирования могут потребоваться различные документы, состав которых во многом зависит не только от требований банка, но и от того, перекредитование какого займа необходимо. Наиболее распространенным остается следующий пакет бумаг:

- заявление-анкета от клиента;

- справка об уровне дохода (2-НДФЛ или по форме банка);

- российский паспорт;

- договор действующего займа.

Чтобы определить, какие бумаги потребуется взять с собой в Россельхозбанк для рефинансирования, перейдите во вкладку нужного займа. Нажмите «Подробнее» и откройте раздел «Документы».

Как погашать кредит, взятый как рефинансирование?

Порядок выплаты зависит от аннуитетного или дифференцированного типа погашения, а также от условий банка, в который вы обратились. Ежемесячно потребуется вносить наличными или по безналичному переводу определенную сумму в рамках нового договора. Какой она будет, зависит от следующих условий:

- процентная ставка;

- срок выплаты;

- сумма долга.

Узнать возможный график платежей в рамках рефинансирования за 2021 год в Россельхозбанке вы можете с помощью кредитного онлайн-калькулятора Выберу.ру.

Можно ли объединить два кредита в Россельхозбанке?

Отдельные банки предусматривают такую возможность. Во многом она зависит от особенностей кредита, который нужно рефинансировать. Чтобы узнать эту возможность в Россельхозбанке, позвоните менеджеру на горячую линию. Другой вариант — оформить заявку на рефинансирование в Набережных Челнах.

Россельхозбанк рефинансирование кредитов других банков — преимущества

Рефинансирование до 3 кредитов единовременно без комиссий и обеспечения;

Получение наличными средствами части кредита без требований целевого назначения;

Определить комфортную дату платежей (5-е, 10-е, 15-е, 20-е числа каждого месяца) и схему погашения (аннуитетная/ дифференцированная);

Для увеличения суммы крдеита привлечь созаемщиков;

Подтверждение доходов — справкой о доходах по форме банка;

Досрочно погасить кредит в любое время без комиссий и ограничений.

Как показывает практика, кредитование в нашей стране, развивается особенно успешно. Люди предпочитают брать кредиты и порой не один, и выплачивать долг в течение времени сразу нескольким банка. При этом клиент не всегда выбирает для себя оптимальные условия кредитования. Спустя время заемщик оказывается в сложной финансовой ситуации. Ежемесячный взнос начинает существенно бить по карману. Но ситуацию легко исправить воспользовавшись специальной программой рефинансирования потребительских кредитов других банков. Это погашение кредита который был оформлен в другом коммерческом банке, за счет кредитных средств Россельхозбанка. Если у клиента есть несколько действующих договоров, причем разных банках, АО «Россельхозбанк» также может оформить кредит на рефинансирование, все зависит только от желания клиента, его финансовых возможностей. Процедуру рефинансирования уместно проводить в том случае, если она действительно для вас актуальна и выгодна. Ведь казалось бы кредит остается, только вместо нескольких старых — появляется один новый. Но, во-первых снижается долговая нагрузка за счет уменьшения ежемесячных платежей, причем за счет увеличения срока кредитования. Во-вторых это снижение суммы переплаты, за счет снижения процентной ставки, и третье, это возможность получить часть денежных средств наличными на любые цели. Сегодня программу рефинансирования предлагают многие банки, но выбрать действительно надежного финансового партнера проверенного временем хотелось бы только один раз и на долгое время. Конечно же это всё выбор клиента, учитывая что Россельхозбанк является одним из крупнейших банков России, является лидером среди кредиторов и имеет вторую по размерам филиальную сеть. Сам коммерческий банк — универсальный и предоставляет все виды банковских услуг как для юридических для так и для физических лиц. Постоянно и динамично развивается, предлагая одни из самых низких процентных ставок на рынке кредитования и рефинансирования. Работникам бюджетной сферы, для участников зарплатных проектов, которые открыты в Россельхозбанке и конечно же для надежных клиентов, которые уже являются нашими заемщиками, банк предлагает самые выгодные условия обслуживания и процентные ставки. Получить подробную консультацию вы всегда сможете в отделениях Россельхозбанка. Найдите в ближайшее к вам отделение в разделе — Отделения Россельхозбанка.

Условия рефинансирования кредита в Россельхозбанке

.jpg) При сотрудничестве необходимо учитывать параметры предложений по разным видам займов.

При сотрудничестве необходимо учитывать параметры предложений по разным видам займов.

Параметры нового займа зависят от вида использовавшихся ранее финансовых программ. Условия рефинансирования ипотеки отличаются от таковых при перекредитовании нецелевых продуктов.

Потребительский кредит

Программа имеет следующие параметры:

- цель – погашение ранее оформленных в других банках займов с возможностью получения дополнительных свободных средств;

- валюта – российский рубль;

- минимальная сумма займа – 30 тыс. руб.;

- максимальный размер кредита – 3 млн руб.;

- процентную ставку – от 10% годовых;

- период кредитования – от 6 до 60 месяцев (для участников зарплатного проекта РСХБ срок погашения долга увеличивается до 7 лет);

- льготный период – при уплате кредита наличными и процентов по нему не предоставляется;

- срок действия положительного решения банка – 30 дней с момента отправки клиенту сообщения об одобрении;

- порядок выдачи средств – часть денег направляется на кредитные счета, открытые в других финансовых учреждениях, свободный остаток поступает на карту клиента;

- вид платежей – аннуитетные или дифференцированные (по усмотрению клиента);

- досрочное погашение потребительских кредитов – допускается, комиссии и ограничения отсутствуют.

Ипотека

.jpg) После предварительных расчетов можно оставить заявку на сайте.

После предварительных расчетов можно оставить заявку на сайте.

Возможно рефинансирование жилищного кредита, оформленного любым банком. Под условия программы попадает ипотека, направленная на:

- покупку квартиры на первичном или вторичном рынке;

- приобретение загородной недвижимости с земельным участком;

- рефинансирование ранее полученной ипотеки.

Россельхозбанк предлагает такие условия:

- период кредитования – 1-30 лет;

- процентную ставку – от 8,15 % годовых;

- сумму займа на погашение кредита, выданного РСХБ, – 20 млн руб., на закрытие задолженностей по оформленным в других банках ссудам – 5-20 млн (в зависимости от региона проживания клиента);

- предоставление залога – обязательно (в качестве обеспечения используется купленная ранее недвижимость);

- максимальное количество созаемщиков – 3 (привлечение супруга в качестве второго участника сделки считается обязательным).

Выдаваемая при рефинансировании суммы покрывает:

- до 80% стоимости договора участия в долевом строительстве, готовой квартиры или таунхауса;

- не более 75% цены загородной недвижимости с земельным участком.

Берет ли банк комиссию за услугу рефинансирования

Плата за перекредитование не предусмотрена. Однако рефинансирование ипотеки сопряжено с дополнительными тратами, размер которых нужно рассчитать заранее.

Клиенту придется платить за:

- перерегистрацию закладной;

- оценочную экспертизу;

- переоформление страхового полиса;

- получение справок из банка, БТИ;

- нотариальное заверение согласия созаемщика.

Процентные ставки и условия рефинансирования кредита в Россельхозбанке для физических лиц

Россельхозбанк готов перекредитовать не только кредиты других банков, но и собственные займы, которые выдал ранее. Процентные ставки при рефинансировании в РСХБ:

- 7% годовых — для зарплатных клиентов, для работников бюджетной сферы и для надежных заемщиков, хорошо зарекомендовавших себя (с положительной кредитной историей);

- 8 % годовых — для всех остальных категорий.

Есть нюанс, на который стоит обратить внимание. Представленные выше ставки являются базовыми

Это значит, что процент может увеличиться, если клиент не выполнит следующие условия при рефинансировании кредитов в Россельхозбанке:

- Повышение на 4,5% годовых происходит при отказе заемщика или созаемщика оформить личное страхование на сумму кредита до 1000000 рублей.

- Повышение до 2,5% годовых — при отказе основного или солидарного заемщика застраховать жизнь и здоровье на сумму кредита свыше 1000000 рублей;

- Повышение на 3% годовых — при нарушении условий оформленного договора рефинансирования в части предоставления документов, подтверждающих целевое использование кредитных средств.

Средний диапазон процентных ставок, распространяющих свое действие на программу рефинансирования потребительских и других займов в РСХБ — от 7 до 15,5%. За счет низких процентных ставок данный банк выигрывает в у других кредитных учреждений, осуществляющих подобные услуги.

Перечень требований к клиентам и необходимых документов

К физическим лицам Россельхозбанк выдвигает следующие требования:

- Гражданин РФ в возрасте от 23 до 65 лет (на момент окончания срока действия договора).

- Постоянная регистрация в любом субъекте Федерации.

- Трудовой стаж не менее 6 месяцев на текущем месте работы и минимум 1 год за последние 5 лет. Для зарплатных клиентов это требование уменьшается до 3 и 6 месяцев соответственно.

Список необходимых для оформления рефинансирования документов выглядит так:

- Паспорт гражданина РФ.

- Военный билет или приписное свидетельство для мужчин до 27 лет.

- Подтверждение основного и дополнительного дохода: справка 2-НДФЛ, по форме банка, выписка от работодателя.

- Копия каждой заполненой страницы трудовой книжки с подтверждением работодателя.

- Документы по рефинансируемым кредитам других банков: договор, справка об остатке задолженности, реквизиты для досрочного погашения.

Процедура оформления. Порядок получения и погашения

Для получения кредита физическим лицом на осуществление рефинансирования задолженностей в других банках необходимо подать онлайн заявку на официальном сайте Россельхозбанка. В случае предварительного одобрения необходимо посетить отделение банка и предоставить все документы. Их рассмотрение занимает до 3 дней, после чего выносится окончательное решение.

Для получения кредита физическим лицом на осуществление рефинансирования задолженностей в других банках необходимо подать онлайн заявку на официальном сайте Россельхозбанка. В случае предварительного одобрения необходимо посетить отделение банка и предоставить все документы. Их рассмотрение занимает до 3 дней, после чего выносится окончательное решение.

При условии одобрения займа необходимо еще раз посетить отделение Россельхозбанка для заключения сделки. Денежные средства для рефинансирования переводятся на счета в других банках для погашения задолженности, а дополнительную сумму (если запрашивали) можно получить на свою карту. Далее потребуется предоставить документальное подтверждение погашения задолженностей по кредитам других банков.

Погашения кредита выделенного Россельхозбанком на рефинансирование может выполняться дифференцированными или аннуитетными платежами. В случае несвоевременного внесения платежа на возникшую задолженность начисляется штраф в размере 20% годовых за каждый день просрочки до ее полного погашения.

Почти все размещенные в интернете отзывы клиентов о сотрудничестве с Россельхозбанком негативные. Это касается как рефинансирования, так и обычных потребительских кредитов. Люди в основном недовольным низким качеством обслуживания и профессионализма сотрудников. Ниже можете ознакомиться с одним из типичных отзывов.

Лучшие предложения конкурентов

Изучая условия и требования Россельхозбанка для получения рефинансирование текущих кредитов других банков сложилось такое мнение (личное и субъективное), что почти любое предложение конкурентов будет лучше и выгоднее. Рекомендуем ознакомиться с такими программами:

- Если вы хотите рефинансировать кредит по действительно низкой ставке и не против заключить договор страхования, то рекомендуем обратиться в Райффайзенбанк. Он предлагает денежные средства по очень низкие 7,99%.

- Если вам требуется перекредитовать задолженность на большую суму (от 500 000 ₽) не хотите тратится на страховку, то рекомендуем обратиться в Росбанк (6,9% годовых), Альфа-Банк (от 9,9% годовых) или Почта Банк (от 7,9% годовых но при услуге «Гарантированная ставка»).

- Если сумма рефинансирования небольшая (до 300 000 ₽) и вы планируете погасить кредит в короткие сроки, то лучшим станет предложение от Тинькофф, предоставляющий льготный период без начисления процентов продолжительностью 120 дней.

- Универсальным предложением для любого размера кредита будет программа Сбербанка, предлагающего физическим лицам фиксированную ставку 11,4%.

Программа рефинансирования Россельхозбанка относится к наиболее выгодным на сегодняшний день. На рынке множество более выгодных кредитов от других банков с простым оформлением и минимальными требованиями. Но это наше субъективное мнения и выбор остается за вами.

Процедура и возможный отказ

Процесс рефинансирования ничем не отличается от аналогичных в других банках:

- Связь с банком.

Первым делом заёмщик выходит на связь с банком:

- телефонный звонок;

- онлайн-заявка;

- личная явка в отделение Россельхозбанка.

В ходе этих действий будут подниматься основные вопросы, клиенту сообщат о необходимых документах, которые следует принести, и назначат личную встречу. По этой причине лучше позвонить или заполнить заявку (таким образом, лично явиться понадобится только один раз).

- Разбор условий и требований.

Россельхозбанк предъявляет особые требования к заёмщику, но в каждом отдельном случае они сугубо индивидуальны. Сотрудники банка тщательно изучат кредитную историю заёмщика (если таковая имеется), его платёжеспособность, доходы и прочие нюансы.

Если какая-либо деталь не устроит банк, то он может отказать в предоставлении рефинансирования. От чего это зависит – известно лишь его сотрудникам и внутренним правилам. Исходя из практики, шансы на рефинансирование значительно повышаются в зависимости от:

- количества и качества предоставленных документов;

- общих доходов клиента;

- добропорядочности при выплатах в предыдущем банке;

- отсутствия задолженностей и т. п.

- Одобрение или отказ.

После тщательного изучения всех документов, проверки доходов заёмщика и иных действий, банк предоставит своё решение относительно рефинансирования. Это будет предоставление средств на перекредитование или отказ в этом.

Особенности рефинансирования

В Россельхозбанке имеются весьма значительные плюсы при замене невыгодного кредита. Перекредитование открывает множество дополнительных преимуществ, которые не каждый другой банк в силах предложить:

- Совмещение кредитов.

Если у клиента имеется не один, а сразу несколько кредитов (не более 6), которые он желает выплачивать на лучших условиях, то все они могут быть объединены в один с одинаковой процентной ставкой. Это могут быть любые кредиты: потребительский, ипотека, автокредит и т. д.

Более того, Россельхозбанк не требует в процессе рефинансирования никаких комиссий и залогов. Самое главное – это постоянные ежемесячные выплаты, которые покажут добросовестное отношение заёмщика. Банк это оценит, а в будущем может предоставить ещё больше выгодных предложений (например, при просрочке платежа).

- Собственные нужды.

Случается, что у клиента, например, обнаруживается тяжёлое заболевание, и он хочет рефинансировать кредит. Помимо невозможности погашать старые долги, необходимы ещё и деньги на лечение. Россельхозбанк не только осуществляет перекредитование заёмщика, но и готов выделить часть кредита на индивидуальные нужды своего нового клиента.

Таким образом, появляется возможность погашать кредит на хороших условиях, а также получить деньги на собственное лечение. Всё ещё без комиссий и иных обязательств, что, в свою очередь, показывает отношение банка к своим заёмщикам.

Деньги на собственные нужды можно потратить не только на лечение, но и, например, на приобретение автомобиля и т. п

Главное, чтобы эти средства были потрачены с умом, а не на развлечения или что-то не особо важное. Это в очередной раз покажет банку, что такого клиента нужно ценить (и можно простить ему некоторые оплошности в будущем)

- Универсальность.

Клиентам Россельхозбанка позволяется лично выбрать удобную дату ежемесячных платежей. Также можно выбрать форму начисления процентов (аннуитет, дифференцированная).

Это отличная возможность для многих людей, потому что заработная плата поступает в разные числа месяца. Таким образом, можно подготовиться и заранее знать, когда необходимо совершить следующий платёж.

- Подтверждение дохода.

Клиенты Россельхозбанка могут заполнить справку о доходах по форме банка. Нет необходимости заниматься этим самолично, посещать множество органов, налоговую инспекцию и т. п. Достаточно подтвердить свои доходы по форме банка и предоставить подтверждающие документы.

Пусть данное преимущество может показаться незначительным, однако «дьявол кроется в мелочах». Если банк предоставляет возможность избежать лишней беготни, почему бы этим не воспользоваться?

- Досрочное погашение.

Банк предоставляет очень значимую услугу для своих клиентов: досрочное погашение всей суммы кредита на месте

Особенно важно то, что Россельхозбанку не требуется внесение каких-либо комиссий, и он не налагает ограничений на данный шаг

Таким образом, клиенты могут единовременно закрыть имеющиеся долговые обязательства, и никто не будет их за это осуждать (что часто практикуется иными банками, т. к. они теряют свои проценты).

- Юридические лица.

Помимо рефинансирования потребительских, ипотечных и автокредитов для физических лиц, Россельхозбанк также предоставляет идентичную услугу для юридических лиц. Особенности процедуры для каждого клиента подбираются в индивидуальном порядке, но юридические лица могут рассчитывать на наиболее выгодные условия, которые не предоставляются в иных банках.

Многие банковские организации неохотно рефинансируют долги компаний, но Россельхозбанк – не один из них. Даже учитывая сложность процедуры, всё ещё можно надеяться на рефинансирование и для юридического лица, однако, как минимум, кредитная история должна быть безупречной.

Как самостоятельно рассчитать переплату

Для расчета процентов по кредиту нужно сумму займа умножить на процентную ставку и период действия договора. Этот способ позволяет выполнить вычисления на основании примерных параметров кредита. Рассчитать переплату можно и с помощью Excel. Достаточно задать условия для выполнения вычислений. Программа производит все действия самостоятельно.

Что нужно учитывать при расчетах

Вычислить параметры кредита при использовании дифференцированной схемы погашения самостоятельно сложно. При этом методе соотношение основного долга и переплаты меняется ежемесячно. Такая система считается более выгодной для клиента, поскольку начисляемые за весь период проценты становятся меньше. Указанная выше формула хорошо подходит для расчета переплаты при выборе аннуитетной системы, при которой клиент погашает кредит равными взносами.

Рефинансирование

Перекредитование в Россельхозбанке означает, что человек может получить новый, закрыв им старые. Многие выбирают такой путь не только из-за выгодных процентов, но и для того чтобы объединить несколько займов в один.

Одновременно с выбором предложения заемщик может выбрать более лояльные условия. Например, увеличив срок можно значительно уменьшить ежемесячный платеж и снизить кредитное бремя.

Реструктуризация кредита в Россельхозбанке доступна каждому физическому лицу, а в 2018 банк пересмотрел предложение и значительно снизил ставку. На 2019 год она составляет от 10% годовых.

Реструктуризация кредита в Россельхозбанке доступна каждому физическому лицу, а в 2018 банк пересмотрел предложение и значительно снизил ставку. На 2019 год она составляет от 10% годовых.

Доступны для перекредитования различные банковские продукты:

- потребительские займы, в том числе, перевод валютного в рублевый;

- рефинансирование автокредита в Россельхозбанке;

- кредитные карточки.

Перед оформлением необходимо детально изучить критерии предложения и требования к заемщикам. От этого зависит уровень жизни человека на весь срок выплат.

Условия

Срок действия договора кредитования в другом (других) учреждениях должен быть:

- не менее 6 мес. для клиентов Сбербанка, Газпромбанка, ВТБ, Райффайзенбанка;

- не менее 12 мес. для клиентов других финансовых организаций.

Рефинансировать кредит в Россельхозбанке особенно выгодно клиентам, имеющим в нем зарплатный проект. Для них процентная ставка равна 10%. Общие критерии кредитования представлены в таблице.

| Процентная ставка | Сумма | Количество перекрываемых займов | Срок кредитования |

| 10-11,25% | от 10 тыс. до 3 млн | до 3 | 6-84 мес. |

Процентная ставка может быть изменена в двух случаях:

- +4,5% в случае отказа физического лица от страхования жизни и здоровья;

- +3% в случае нецелевого использования и/или нарушения заемщиком договора.

Страхование жизни производится на год и продлевается автоматически в зависимости от срока кредитования ежегодно. Оплата страховки входит в ежемесячный платеж.

А также купленная страховка распространяется в целом на человека, не только на ту ссуду, с которой оформлялась.

Рефинансирование в банке: калькулятор онлайн

Россельхозбанк подготовил удобный калькулятор для расчета рефинансирования кредитов из других банков для физических лиц.

Преимущество пользования калькулятором заключается в том, что человек может заранее рассчитать размер ежемесячного платежа и подобрать комфортный для себя.

Для расчета необходимо ввести данные:

- требуемая сумма;

- срок кредитования;

- уровень ежемесячного дохода. От этого параметра зависит верхняя граница одобряемой суммы.

Пример расчета

Иванов И.И. желает рефинансировать 2 потребительских кредита в Россельхозбанке на общую сумму 120 тыс. рублей на 12 месяцев. Поскольку он не является зарплатным клиентом, банк предложил ставку в размере 11,25%. Ежемесячный доход Иванова составляет 35 тыс. рублей, произведя расчет с помощью калькулятора, он понял, что максимально допустимая сумма для него 169 661,27 р. Необходима меньшая сумма, поэтому Иванову одобрили займ с ежемесячным платежом 10 620 р. Общая переплата на момент окончания срока составит 7 440 р.

Не рекомендуется указывать в заявке ложные сведения. Чтобы увеличить лимит допустимо привлечение созаемщиков. Тогда уровень их дохода будет учитываться при расчете ограничивающей суммы.

Требования

Банк строго подходит к выбору клиентов, но и предоставляет выгодные условия. Требования к заемщику:

- Возраст заемщика должен быть от 23 лет до 65. Таким образом, рефинансирование кредита в Россельхозбанке для пенсионеров доступно, но, с ограничением по возрасту.

- Постоянная регистрация на территории РФ.

- Хорошая кредитная история.

- Отсутствие ранних реструктуризаций рефинансируемого займа.

- Стаж работы не менее 6 мес. на последнем месте службы.

Если человек соответствует требованиям, необходимо знать процедуру оформления и подачи заявки на рефинансирование кредита в Россельхозбанке для получения денежных средств.

Основные требования к заемщику кредита на рефинансирование

При перекредитовании займов Россельхозбанк предъявляет к физическим лицам некоторые требования. Минимальный возраст на момент предоставления кредита должен быть не менее 23 лет, максимальный – не более 65 на момент полного возврата займа.

Прочие требования банка:

- Наличие гражданства Российской Федерации.

- Лицо имеет постоянную регистрацию на территории РФ.

- У человека должен быть стаж работы не менее полугода на текущем месте работы, а также не менее 12 месяцев за последнее пятилетие.

- При расчете суммы, которую можно выдать клиенту, учитывается доход – он должен быть достаточным для выплаты займа. Принимается один или несколько видов доходов – заработок на основной работе, по иному месту занятости, полученный в результате предпринимательской деятельности, а также пенсия.

- Клиент может привлечь созаемщиков.

Условия для клиентов, которые планируют рефинансировать обязательства в РСХБ, в целом, практически не отличаются от требований других банков. Учреждение наиболее охотно работает с клиентами, имеющими достаточный доход и хорошую кредитную историю. Не допускается наличие текущих просрочек по займам, иначе рефинансировать ссуду не получится.

Список требующихся документов

Основные документы, которые нужны для рефинансирования кредита в Россельхозбанке – справка о доходах, предоставляемая по форме банка, а также заявление на предоставление кредита, паспорт. Форма анкеты – заявления есть на официальном сайте РСХБ.

Какие сведения необходимо указать в анкете:

- Роль лица в осуществляемой сделке.

- Основная информация – ФИО, дата рождения.

- Цель займа, его предполагаемая сумма, тип кредита, срок.

- Сведения об обеспечении ссуды.

- Вид платежа, дата погашения.

- Информация по рефинансируемому обязательству.

- Сведения о ТС (если рефинансируется автокредит).

- Информация из паспорта.

- Контактные данные.

- Адрес регистрации и проживания по факту.

- Информация о работе.

- Семейное положение, информация о родственниках.

- Данные о доходах и расходах.

- Сведения о собственности.

- Иные данные.

При обращении в банк за рефинансированием потребуется представить прочие документы – справку – выписку об остатке задолженности, договор о кредитовании рефинансируемого займа, информация о поручителях, если были привлечены, а также залоге, если он является обеспечением по ссуде. При наличии дополнительных источников доходов может потребоваться больший пакет бумаг.

Как оформить рефинансирование?

Процедура проходит в несколько этапов: сбор необходимых документов, передача их Россельхозбанку, рассмотрение заявки и, наконец, заключение нового кредитного договора.

- Перед тем, как начать собирать требуемые документы, мы вам категорически рекомендуем лично явиться в офис Россельхозбанка для получения консультации. Менеджер по работе с клиентами не только перечислит все актуальные сведения и изменения в условиях кредитования, но также учтет ваши индивидуальные обстоятельства (наличие неофициального дохода, отсутствие поручителей и т.д.);

- Соберите все требуемые документы. Первичную заявку лучше всего заполнять в отделении РСХБ в присутствии сотрудников банка — они могут подсказать вам, как лучше всего «презентовать» свою кредитную историю, среднемесячный доход и т.д.;

- Передайте документы на рассмотрение. Если заявка принимается, на принятие решения по ней уходит от трех до семи рабочих дней: документы направляются в службу безопасности банка, сотрудники банка связываются с работодателем для уточнений и т.д. Если заявка получает одобрение, по указанным вами контактным данным вам позвонит кредитный менеджер с просьбой посетить отделение банка;

- Вам предоставят два экземпляра кредитного договора: в нем будет указана ваша процентная ставка, срок кредитования и прочие условия. Помните, что конечный кредит может отличаться от рекламируемого по условиям, потому как банковское руководство всегда принимает решения исходя из индивидуальных данных клиента. С момента заключения нового договора вы уже прошли процедуру получения рефинансирования — остается только этап погашения старых задолженностей.

Сколько можно сэкономить на рефинансировании в Россельхозбанке

В Россельхозбанке рефинансирование кредитов осуществляется по сравнительно выгодным ставкам и на основе стандартных требований к заемщикам. Здесь можно существенно сэкономить, перекредитовавшись по ипотеке или потребительскому займу. Как можно рассчитать возможную выгоду? Для этого необходимо ориентироваться на следующие критерии:

- соотношение процентных ставок первичного и рефинансирующего кредита;

- выгодное объединение нескольких займов в 1 и рационализация регулярных выплат по ним;

- возможность продления срока и изменения размеров ежемесячных выплат;

- возможность использования части занятых средств на другие цели, не связанные с погашением первичного кредита.

Взвесив все «за» и «против», можно подавать заявку на тот или иной вид рефинансирования. При оформлении заявки целесообразно воспользоваться онлайн-калькулятором, который есть на каждой странице, посвященной тому или иному виду рефинансирования, на интернет-портале Россельхозбанка. При расчете выгодности того или иного займа калькулятор позволяет учесть:

- желаемый размер кредита;

- срок, на который он выдается;

- среднемесячный доход заемщика;

- способ погашения (аннуитетный или дифференцированный);

- вид займа (ипотека, автокредит, потребительский);

- наличие льготных условий (для пенсионеров, «надежных» клиентов Россельхозбанка и т.д.)

В результате мгновенно выдается высчитанная процентная ставка, размер ежемесячного платежа и максимально допустимый месячный платеж. На основании этих результатов можно понять, будет ли рефинансирование выгодным.

Оформить рефинансирование в Россельхозбанке

Чтобы подать заявку на получение рефинансирующего займа, необходимо обратиться в отделение банка. Форма заявки на рефинансирование есть в электронной форме на портале Россельхозбанка. Здесь можно детально изучить, какая информация необходима для получения займа; онлайн-заявка хорошо структурирована, благодаря чему каждый заявитель может еще перед посещением специалиста банка подготовить необходимые документы.

На официальном портале выставлена форма электронной заявки на получение того или иного вида кредитов, но она представляет собой лишь предварительный вариант связи с банком. Заполнив такую форму, человек не получит решение банка о предоставлении кредита. Просто через некоторое время с ним свяжется менеджер Россельхозбанка.

Условия рефинансирования ипотеки в Россельхозбанке (РСХБ)

В Россельхозбанке можно рефинансировать займы, выданные на следующие цели:

- покупку недвижимости на первичном или вторичном рынке;

- приобретение дома с земельным участком или таунхауса.

Минимальная сумма заимствования составляет 100000 рублей. Если заемщик планирует получить кредит на погашение ипотечного займа от другого банка (к примеру, Сбербанка), полученного на покупку квартиры в новостройке или на вторичном рынке, то максимальная сумма заимствования составит 20000000 рублей для Москвы, 15000000 для Санкт-Петербурга и 10000000 для Московской области.

Минимальная сумма заимствования составляет 100000 рублей. Если заемщик планирует получить кредит на погашение ипотечного займа от другого банка (к примеру, Сбербанка), полученного на покупку квартиры в новостройке или на вторичном рынке, то максимальная сумма заимствования составит 20000000 рублей для Москвы, 15000000 для Санкт-Петербурга и 10000000 для Московской области.

Если клиент хочет получить рефинансирование ипотеки в Россельхозбанке, выданной другим банком на покупку жилого дома (коттеджа) с земельным участком или таунхауса, то максимальная сумма кредита составит 10 миллионов рублей (для Москвы и Московской области, Санкт-Петербурга).

Во всех остальных случаях максимальный размер займа будет не более 5 миллионов рублей.

При этом кредит по программе рефинансирования в Россельхозбанке выдается в следующем объеме:

- не более 80% от стоимости жилой квартиры или цены договора долевого участия;

- не более 75% от стоимости дома или коттеджа с земельным участком.

Другие условия рефинансирования ипотеки в Россельхозбанке:

- Переоформляемая ипотека не должна ранее участвовать в программах реструктуризации или пролонгации.

- От даты заключения договора по ипотеке до предполагаемой даты ее рефинансирования должно пройти не менее полугода, если нет долгов. И не менее 12 месяцев при наличии просрочек по платежам.

- Ипотека, которую планируется рефинансировать в РСХБ, должна быть открыта в рублях.

- В качестве залога по рефинансируемому займу банку передается объект недвижимости или имущественные права.

- Обязательно страхование имущества, принимаемого банком в качестве залога. Договор страхования заключается на весь срок кредитования и защищает недвижимость от форс-мажорных обстоятельств (пожаров, наводнений и других бедствий).

То есть чтобы получить рефинансирование ипотеки в РСХБ и снизить процентную ставку, необходимо отдать свою жилую площадь в залог банку. Для этого при подписании документов происходит оформление закладной на приобретенную в долг недвижимость.

В качестве обеспечительной меры по займу банк может попросить привлечь дополнительных созаемщиков. В таком качестве могут выступать любые физические лица. Созаемщиков должно быть не более 3, но при этом супруга (или супруг) в обязательном порядке должны им стать.