Накопительный альфа-счет от альфа-банка

Содержание:

- Как открыть, пополнить, снять деньги и закрыть депозит

- Условия

- Возможности семейного счета

- Что такое экспресс-счет в Альфа-Банке: главные особенности

- Накопительный счет «АэроПлан»

- Текущий счет

- У меня открыт Текущий счет в рублях. Могу ли я с этого счета расплачиваться долларами США?

- Можно ли открыть счет дистанционно, без личного присутствия?

- Можно ли получить денежный перевод из-за рубежа?

- В какие сроки выполняются заявки на конвертацию и перевод средств в другой банк?

- Может ли открыть текущий счет гражданин иностранного государства?

- Накопительный счет «Блиц-Доход»

- Что такое «Блиц-доход» и что такое «накопительный счет» вообще?

- Накопительный счет «FIFA»

- Как закрыть Накопилку в Альфа-Банке?

- «Альфа-Банк» — Открытие Расчетного Счета для ИП и ООО, Онлайн Заявка

- Преимущества семейного счета

- Что нужно знать о комиссии?

- Где дешевле открыть расчетный счет для ИП

- Отказ в открытии счета

- Тарифы на обслуживание для физических лиц

- Преимущества и недостатки накопительного счета в Альфа Банке

Как открыть, пополнить, снять деньги и закрыть депозит

Открытие:

- Дистанционно через Интернет-банк “Альфа-Клик” или мобильное приложение “Альфа-мобайл”

- В любом отделении Альфа-Банк

- По телефону +7 495 78 888 78 (для Москвы) и 8 800 200 00 00 (для регионов, звонок бесплатный).

Закрытие депозита:

- Дистанционно через Интернет-банк “Альфа-Клик” или мобильное приложение “Альфа-мобайл”

- В любом отделении Альфа-Банк.

Пополнение депозита:

- Дистанционно через Интернет-банк “Альфа-Клик” или мобильное приложение “Альфа-мобайл”

- В любом отделении Альфа-Банк.

Снятие денежной суммы:

Снятие денег осуществляется с экспресс-счета, который автоматически открывается к каждому депозиту.

Условия

Открыть вклад для накоплений можно только на дебетовой карте Альфа банка. Такая возможность есть не только в зарплатных или новых клиентов, но также у людей, которые оформляли кредит в финансовой организации, покупали облигации или пользовались услугой рефинансирования. Сберегательный счет обещает высокий доход – до 5,5% годовых. Уникальность вложения в том, что человек может совершать покупки и получать дивиденды на остаток.

Денежные средства защищены в Агентстве по страхованию депозитов от Альфа банка. Страховая сумма достигает 1400 000 рублей. Предусмотрено пополнение, полное или частичное снятие финансов с накопительного счета в любое время и начисление процентов ежемесячно. Каждый клиент может оформить до 5 депозитов на разную валюту в дистанционном режиме, пользоваться услугой бескомиссионного пополнения, а также опцией «Копилка». Полная раскладка условий любому клиенту при ежемесячных тратах от 10000 рублей:

| Позиции | Два месяца | От 3 до 5 мес. | От 6 до 11 мес. | От 1 года |

| Рубли | 4% | 4,5% | 4,5% | 5% |

| В долларах | 0,01% | 0,01% | 0,01% | 0,01% |

| В евро | Предусмотрена сберегательная функция |

Полная раскладка ставок для клиентов со статусом «Премиум»:

| Позиции | Два месяца | От 3 до 5 мес. | От 6 до 11 мес. | От 1 года |

| Рубли | 4,5% | 5% | 5% | 5,5% |

| В долларах до 15000 | 0,01% | 0,02 | 0,01% | 0,01% |

| В долларах от 15000 | 0,1% | 0,2% | 0,25% | 0,3% |

| В евро | Предусмотрена сберегательная функция |

Вы являетесь клиентом Альфа Банка?

Да

71.83%

Нет

28.17%

Проголосовало: 71

Возможности семейного счета

Согласно информации фонда «Общественное мнение», 68% россиян не ведут учета расходов, а 10% не знают, сколько зарабатывают и тратят.

А ведь контроль бюджета решает важные вопросы: позволяет определить, на что уходят деньги, помогает планировать крупные покупки, экономить и защищать семью от финансовых рисков. С Альфа-Банком отслеживать траты членов семьи на общие нужды и формировать финансовую подушку просто и удобно.

Общая история покупок

Историю общих трат может просмотреть каждый член семьи в приложении со своего смартфона. Учет трат ведется автоматически. Это дисциплинирует, позволяет анализировать доходы и расходы.

Контроль бюджета

Установлены лимиты: каждый может потратить не более 50 тыс. руб. в сутки и максимум 100 тыс. руб. в месяц.

Это помогает уравновесить доходы и расходы (например, если у супругов есть ипотека, которая требует посильного вклада обоих партнеров). С помощью общего счета также можно контролировать неразумные траты кого-либо из родных.

Подходит для детей

Для детей банковская карта – это атрибут взрослой жизни, поэтому они не хотят получать деньги на карманные расходы наличными. Собственная Visa или MasterCard учит младших членов семьи ответственности.

Для родителей в этом тоже много преимуществ: легкий контроль расходов, упрощение финансовых отношений (например, они могут пополнить счет дистанционно, если забыли дать детям деньги на обед).

Альфа-Банк предлагает самым маленьким клиентам и подросткам такие платежные инструменты с индивидуальным дизайном, 5%-ным кэшбэком в кафе и ресторанах, возможностью добавления в Apple Pay, Google Pay, Samsung Pay.

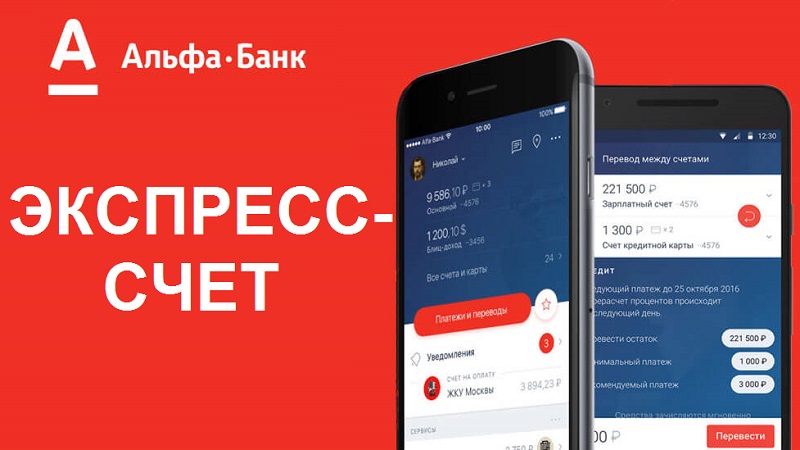

Что такое экспресс-счет в Альфа-Банке: главные особенности

У многих клиентов, после оформления депозита, возникает много вопросов про услугу экспресс-счет Альфа-Банка.

У многих клиентов, после оформления депозита, возникает много вопросов про услугу экспресс-счет Альфа-Банка.

ЭС (экспресс-счет) является техническим инструментом, который автоматически открывается для всех держателей депозита. Он действует до востребования, применяется к любой валюте — RUR, EUR, USD. К нему выпускается карта локального типа.

При помощи ЭС проводятся все операции, которые доступны для расчетных карт (между разными финансовыми учреждениями и внутри банка).

Но есть существенное отличие:

- не нужно заранее подключаться к банковскому сервису;

- нет разницы для физических и юридических лиц (предпринимателей, компаний и т. д.).

Для тех клиентов, которые имеют платежные инструменты в Альфа-Банке, процедура открытия ЭС проводится автоматически. Новым вкладчикам услуга подключается при оформлении депозита или по заявлению.

Предназначение

По депозитным условиям Альфа-Банка клиент получает прибыль 3 способами:

- при капитализации ежемесячных процентов;

- при закрытии инвестиции и перечислении всей накопительной суммы на счет;

- при переводе процентов со вклада по мере их накопления.

Во всех этих случаях клиент получает деньги на ЭС, т. е. ему открывается дополнительный доступ к вложениям при отсутствии альтернативного варианта. Банк предоставляет возможность воспользоваться новым инструментом и для разовых переводов.

Преимущества

Основные достоинства экспресс-счета — удобство и скорость обслуживания независимо от того, есть иной расчетный продукт у клиента или нет.

Есть и ряд других достоинств:

- для получения реквизитов ЭС не нужно посещать банковское отделение;

- не требуется открывать текущий счет (т. к. банк выставляет условия, которые подходят не всем);

- отсутствуют абонентская плата и комиссии за открытие;

- экспресс-инструмент существует до востребования (пока клиент не закроет депозит полностью).

Преимущества экспресс-счета.

Накопительный счет «АэроПлан»

Особенность этого типа накопительного счета состоит в том, что вы не получаете пассивный доход в виде процентов, а вместо этого вам начисляют бонусные мили. Для открытия подобного счета вы обязаны обладать накоплениями в размере от 50 тысяч рублей. Начисление бонусных миль осуществляется ежемесячно

При этом важно понимать, чем крупнее будет остаток средств на вашем счете, тем больше баллов вы получите по итогам месяца

Вам полезно будет узнать о том, что в первый месяц после открытия подобного счета начисление бонусных миль не осуществляется. Чтобы у вас появилась возможность открыть накопительный счет в рамках рассматриваемой программы, вы должны быть владельцем платежного инструмента «Аэрофлот».

Текущий счет

У меня открыт Текущий счет в рублях. Могу ли я с этого счета расплачиваться долларами США?

Да, вы можете проводить разрешенные валютным законодательством операции по Текущему счету (оплачивать счета, делать переводы, снимать наличные и т. д.) в валюте, отличной от валюты вашего Текущего счета. В этом случае Банк будет осуществлять конвертацию в валюту, с которой работает Альфа-Банк.

Можно ли открыть счет дистанционно, без личного присутствия?

Открыть первый счет дистанционно нельзя, для этого нужно лично обратиться в любое отделение Банка. Последующие счета можно открывать через Телефонный банк и Интернет-банк «Альфа-Клик».

Можно ли получить денежный перевод из-за рубежа?

Не все переводы из-за рубежа могут быть зачислены на ваш счет. По данному вопросу вам следует проконсультироваться с валютным контролером Банка. Это можно сделать по телефону +7 (495) 78-888-78.

В какие сроки выполняются заявки на конвертацию и перевод средств в другой банк?

Конвертация средств выполняется в момент совершения операции при обращении клиента в отделение Банка. Если конвертация осуществляется через Телефонный банк, то не позднее следующего рабочего дня.

Сроки перевода средств в другой банк зависят во многом от банка-получателя. Из Альфа-Банка средства уходят не позднее следующего рабочего дня.

Может ли открыть текущий счет гражданин иностранного государства?

Гражданин иностранного государства может открыть пакет услуг. В рамках пакета услуг берется комиссия, в стоимость входит выпуск расчетной банковской карты.

Нерезидентами являются иностранные граждане, не имеющие вида на жительство в РФ.

Накопительный счет «Блиц-Доход»

Управлять рассматриваемым типом накопительных счетов вы также сможете при помощи онлайн-сервиса или телефона, что избавит вас от необходимости лично посещать филиал банковской структуры. После открытия подобного счета у вас появится возможность использовать специализированные бесплатные сервисы, ускоряющие процесс накопления средств.

Если вы не являетесь клиентом описываемой банковской структуры, то для открытия подобного счета вам в обязательном порядке придется лично посетить один из филиалов. Действующие клиенты Альфа банка могут открывать накопительные счета этого типа при помощи дистанционных методов. На остаток средств на подобных счетах начисляется 2,5% годовых. Если у вас возникнет необходимость снять средства со счета, то вы сможете сделать это без потери начисленных ранее процентов.

Что такое «Блиц-доход» и что такое «накопительный счет» вообще?

Накопительный счет (НС) – распространенная банковская практика вложения денежных средств клиентов банка. НС – это не классический банковский вклад, а его более продвинутая современная разновидность. Разница между вкладом и НС заключается в динамике движения денежных средств – классический банковский вклад подразумевает разовое вложение средств, а НС можно пополнять в любое время. Деньги с НС также можно снимать в любое время. Единственное ограничение для НС – это минимальная сумма счета, причем, у каждого банка она своя. Данная сумма должна оставаться нетронутой во время снятия наличных. Процент растет с минимальной суммы вклада все время, плюс с пополнений. Размер процента и время роста накопления зависят от экономической политики банка.

https://youtube.com/watch?v=UTAuF2ULzjg

В Альфа-банке есть несколько архивных и актуальных ныне НС – это:

- Новогодний джекпот;

- Ценное время;

- Блиц-доход;

- Накопилка;

- Аэроплан;

- Мой сейф (архивный);

- Улетный (архивный);

- Активный (архивный).

Накопительный счет «FIFA»

Эта разновидность накопительных счетов была разработана специально для любителей футбола. Среди преимуществ описываемой программы следует упомянуть то, что на остаток средств на счете ежемесячно начисляется 10% бонусных баллов. При помощи этих баллов вы можете приобрести билеты на чемпионат мира по футболу, разнообразную футбольную атрибутику из специализированного каталога, а при необходимости часть баллов можно обменять на деньги.

Управление подобными счетами можно осуществлять дистанционно при помощи онлайн-сервиса или телефона. Снимать денежные средств или осуществлять пополнение счета вы можете в любое удобное для себя время без каких-либо ограничений. Вам полезно будет узнать о том, что количество баллов, на получение которых могут рассчитывать обладатели подобных счетов, зависит от размера текущего остатка. Если на вашем счете будет храниться менее 500 тысяч рублей, то ежемесячно вы будете получать бонусы в размере 3% от текущей суммы. Если на счете будет находиться более 500 тысяч рублей, то количество получаемых бонусных баллов возрастет до 10%.

Как закрыть Накопилку в Альфа-Банке?

Есть 3 пути закрытия: личное обращение в офис банка с паспортом, звонок в службу поддержки, интернет-банкинг. В первом случае вы приходите, говорите, что хотите закрыть счет, указываете, куда нужно перевести деньги (или забираете их наличными), закрываете «Накопилку». Во втором случае деньги наличными, очевидно, не выдадут, но в остальном все – так же: звоните, проходите идентификацию, сообщаете о своем желании закрыть депозит, ждете окончания процедуры. В третьем случае нужно зайти в интернет-банкинг, перейти во вкладку «Счета», выбрать «Накопилку» и нажать на «Закрыть счет». После этого вам будет предложено перевести деньги на основной счет – соглашайтесь.

«Альфа-Банк» — Открытие Расчетного Счета для ИП и ООО, Онлайн Заявка

После подготовки документов, указанных выше, можно приступать к оформлению РКО. В качестве примера будет приведен порядок действий для открытия счета по программе «Просто 1%», предназначенной для бизнесменов, только вышедших на рынок.

Порядок действий следующий:

- Собрать документы, в зависимости от формы регистрации.

- Перейти на .

- Выбрать пункт «Открытие и ведение счета».

- Воспользоваться ссылкой «Открыть счет» из появившегося контекстного меню.

- Ввести код, который будет отправлен в сообщении на указанный телефон.

- Сфотографировать предоставляемые документы, загрузить их при помощи специального функционала (меню «Документы»).

- Отправить заявление на рассмотрение.

Принимать платежи можно сразу же после обработки отправленного заявления. Однако полный доступ к счету откроется только при подписании документов. Для этого придется лично встретиться с менеджером банка.

После проставления подписей на документах компания получит полный доступ к расчетному счету и дополнительным опциям, предоставляемым банковской организацией.

Преимущества семейного счета

Преимущественные условия: допускается открытие нескольких карт, которые будут дополнительно выпущены к основному счету. Отсутствует комиссия за проведение переводов между владельцами счета.

В будущем планируется сделать бесплатными переводы в другие коммерческие банки, например для оплаты услуг дошкольного учреждения, школы, кружки и другие. Помимо прочего ожидается, что спектр услуг будет дополнен функцией автоплатеж за интернет, услуги связи, ЖКХ, электричество и даже платежи по кредиту. Если в числе владельцев счета взрослые дети, то они смогут наглядно видеть какую сумму приходиться отдавать из семейного бюджета для оплаты всех этих услуг.

Семейный счет предполагает возможность открытия не только дебетовой карты, но и кредитной.

Что нужно знать о комиссии?

-

Комиссия за конвертацию для всех пакетов услуг, кроме ПУ «Корпоративный»,

составляет 5% при выдаче наличных денежных средств с текущего счета, экспресс-счета или со счета

«Мой сейф» через банкомат или кассу Альфа-Банка. -

При выдаче наличных денежных средств через банкомат или пункт выдачи стороннего

банка* комиссия составляет:- 1,25% от суммы, включающей комиссию стороннего банка, min 150 руб. для ПУ «Базовый», «Он-Лайф» и «Эконом»;

- 1% от суммы, включающей комиссию стороннего банка, min 150 руб. для ПУ «Класс!», «Оптимум», «Стиль», «Комфорт», «Максимум» и «Статус»;

* Кроме ОАО «МДМ Банк», ОАО «Уральский Банк Реконструкции и Развития», ОАО «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК» (МКБ), ОАО «Россельхозбанк», ОАО «Балтийский банк», (ОАО «Промсвязьбанк», АКБ «РОСБАНК»- возможно снятие только в валюте рубли.). Клиенты Альфа-Банка — держатели карт Visa и MasterCard могут снимать наличные в банкоматах этих банков на тех же условиях, что и в банкоматах Альфа-Банка.

- Комиссия за конвертацию для зарплатных клиентов (ПУ «Корпоративный») устанавливается в индивидуальном порядке.

-

При выдаче наличных денежных средств через банкомат или кассу Альфа-Банка со счета Кредитной карты комиссия составляет:

- Cirrus/Maestro: 4%, min. 500 руб.

- VISA Classic и MC Standard: 5,9%, min. 500 руб

- VISA Classic Unembossed: 7%, min. 700 руб

- VISA Gold и MC Gold: 4,9%, min. 400 руб

- VISA Platinum и MC Platinum: 3,9%, min. 300 руб

- World Signia MC: 2,5%, min. 300 руб

- Aeroflot MC: 3,9%, min 300 руб.

- 100 дней без % (Visa, MC): 5,9%, min 500 руб.

Сумма комиссий рассчитывается в процентах от суммы списанных денежных средств, выраженных в валюте счета.

Где дешевле открыть расчетный счет для ИП

Если сравнивать все тарифы банков, то сравнительная таблица банков по стоимости открытия и ведения счета будет такой.

| Открытие счета, руб. | Ведение счета, руб./в мес. | Платежные поручения, руб./шт. | |

|---|---|---|---|

| ЛокоБанк | 0 — 4990 | 19 — 89 | |

| Тинькофф | 490 — 4990 | 0 — 49 | |

| Точка | 0 — 2500 | 0 — 60 | |

| Альфа-Банк | 0 — 7900 | 0 — 50 | |

| Сбербанк | 0 — 12900 | 16 — 199 | |

| Открытие | 0 — 7990 | 0 — 100 | |

| МодульБанк | 0 — 4990 | 0 — 90 | |

| ДелоБанк | 0 — 7590 | 0 — 87 | |

| ФорБанк | 0 — 6990 | 0 — 75 | |

| Сфера | 0 — 4990 | 0 — 90 | |

| ВТБ | 0 — 5950 | 0 — 100 | |

| ПромСвязьБанк | 0 -2100 | 25-100 | |

| Уралсиб | 480 — 4 700 | 0 — 90 |

Из этой таблицы видно, что у всех банков бесплатное открытие счета, у большинства плата за обслуживание отсутствует и за платежные поручения тоже можно не платить. Но на самом деле не получится выбрать тариф, в котором все эти опции будут бесплатными. Чем дешевле тариф, тем выше стоимость одного платежного поручения. Для ИП на начальном этапе подойдет минимальный тариф, т.к. у него будет небольшой оборот денежных средств и небольшое количество платежей – нет смысла переплачивать.

Теперь к реальному примеру. Допустим, оборот ИП составляет 200 тыс. рублей и вам необходимо отправлять 7 платежных поручений в месяц. Разумеется, каждый предприниматель стремится к минимизации затрат, поэтому основной упор будем делать на низкую стоимость обслуживания, не забывая, само собой, о репутации банка. И вот теперь, на основе таких входных данных составим рейтинг.

-

Открытие. Банк с отличной репутацией и являющийся одним из системообразующим.

- Открытие – бесплатно;

- ведение счета, руб./мес. – бесплатно для нового и небольшого бизнеса, от 490 руб для активно развивающихся;

-

ПромСвязьБанк. Банк с двадцатилетней историей. О его надежности говорят многочисленные положительные отзывы.

- Открытие – бесплатно;

- ведение счета, руб./мес. – первые 6 месяцев бесплатно;

-

Банк Уралсиб. Один из крупнейших банков России, оказывающий широкий спектр услуг любому типу бизнеса.

- Открытие – бесплатно;

- ведение счета, руб./мес. – первые 12 месяцев бесплатно;

-

ФорБанк. Банк небольшой, представлен только в 6 регионах страны, но большинство операций можно производить удаленно. Тарифы очень приятные.

- Открытие – бесплатно;

- ведение счета, руб./мес. – бесплатно для нового и небольшого бизнеса;

-

Сбербанк. Ведущий банк России с госучастием и наибольшим количеством отделений во всех регионах.

- Открытие – бесплатно;

- ведение счета, руб./мес. – бесплатно для нового и небольшого бизнеса;

-

ДелоБанк. Это универсальная платформа СКБ-банка, созданная для обслуживания малого и среднего бизнеса. Банк стремится к полной автоматизации задач.

- Открытие – бесплатно;

- ведение счета, руб./мес. – бесплатно для нового и небольшого бизнеса;

-

ЛокоБанк. Банк входит в топ-100 по активам. Среди акционеров – международный инвестор. Локобанк так же является одним из лидеров по объему кредитования.

- Открытие – бесплатно;

- ведение счета, руб./мес. – бесплатно для нового и небольшого бизнеса;

-

МодульБанк. Банк ориентирован на начинающих предпринимателей и малый бизнес. Отделений нет – работает только онлайн.

- Открытие – бесплатно;

- ведение счета, руб./мес. – Первые 3 месяца бесплатно;

-

Сфера. Один из банков, предоставляющий услуги исключительно в сети «Интернет». Принадлежит БКС Банку, поэтому, при необходимости, можно обращаться в их офисы.

- Открытие – бесплатно;

- ведение счета, руб./мес. – бесплатно для нового и небольшого бизнеса;

-

ВТБ. Банк является одним из крупнейших в стране, а филиалы есть и за ее пределами.

- Открытие – бесплатно;

- ведение счета, руб./мес. – Первые 3 месяца бесплатно;

-

Альфа-Банк. Надежный банк с высокими рейтингами и иностранным капиталом. Имеет наибольше количество тарифов для предпринимателей.

- Открытие – бесплатно;

- ведение счета, руб./мес. – бесплатно для нового и небольшого бизнеса;

-

Тинькофф. Первый частный банк, работающий исключительно онлайн. Имеет множество положительных отзывов и один из самых «продвинутых» в России.

- Открытие – бесплатно;

- ведение счета, руб./мес. – бесплатно для нового и небольшого бизнеса;

-

Точка. Банку всего 3 года, а он уже в лидерах рынка финансовых услуг. Банк ориентирован на работу с малым и средним бизнесом.

- Открытие – бесплатно;

- ведение счета, руб./мес. – бесплатно для нового и небольшого бизнеса;

Исходя из этих данных, можно сделать вывод, что самые выгодные банки для открытия расчетного счета для ИП – это «Открытие» и «Промсвязьбанк».

Отказ в открытии счета

Каждый коммерческий банк разрабатывает порядок проведения операций, в котором прописаны обязательные процедуры, содержится перечень предоставляемых документов. Нарушение клиентами установленных правил может служить основанием для отказа в совершении операций.

Причины

Банки в первую очередь обращают внимание на репутацию клиента и законность проводимых операций. Причинами отказа в обслуживании могут служить:

Причинами отказа в обслуживании могут служить:

- недействительные документы (просроченный паспорт, миграционная карта);

- наличие заблокированных карт;

- сведения о неблагонадежности;

- совершение подозрительных операций по действующим счетам;

- перевод средств террористическим организациям.

Как действовать в этом случае

В первую очередь следует обратиться в банк и выяснить причину отказа.

Если проблема связана с документами, то необходимо исправить ошибки и обратиться повторно.

При наличии подозрений банка относительно законности ранее проводимых операций следует представить пояснения. Не исключено, что позиции поменяется.

При аресте, блокировке счетов Службой судебных приставов следует принять меры по погашению задолженности или отмене постановлений.

Тарифы на обслуживание для физических лиц

Альфа-Банк наряду с традиционными формами совершения операций предлагает клиентам комплексное обслуживание в соответствии с потребностями. Для этого разработано 4 тарифных плана, отличающиеся по стоимости и перечню опций:

- «Эконом» позволяет открыть депозитные и текущие счета в рублях, евро, долларах. Возможен выпуск дебетовых карт Visa Classic, MasterCard Standart, открытие накопительного вклада.

- «Оптимум» расширяет спектр операций. Допускается выпуск 5 личных карт. Подключается мобильный офис «Альфа-Мобайл», функционирующий в режиме 24/7. Переводы с карт с использованием онлайн-сервисов, а также операции с наличными в банкоматах банков-партнеров осуществляются без взимания комиссии.

- «Комфорт» предполагает платное обслуживание — 959 руб. в год, если остатки на депозитах составляют более 30000 руб., комиссия с клиента не берется. Тариф подходит для активных клиентов, позволяет совершать множество операций. В качестве бонуса предусмотрено бесплатное годовое обслуживание 5 пластиковых карточек.

- «Максимум+» ориентирован на VIP-клиентов. В рамках тарифа возможно оформление счетов в 4 зарубежных валютах: евро, долларах США, швейцарских франках, фунтах стерлингов. К каждому из них возможен выпуск банковских карт. Стоимость обслуживания — 3000 руб. в месяц. При наличии остатка на депозитах более 1 млн руб. плата не взимается.

Преимущества и недостатки накопительного счета в Альфа Банке

Программы «Аэроплан» и «Улетный» больше нацелены на путешествующую аудиторию. Бонусы, накопленные при использовании банковского продукта, можно расходовать только на авиабилеты и услуги авиакомпаний. Они не приносят дохода, а лишь помогают экономить на сервисе авиаперевозчиков.

Автоматическое пополнение накоплений в сервисах «Активити» и «Накопилка» — несомненное преимущество. При этом отрицательным моментом является невозможность пополнения другими способами. «Накопилка» имеет повышенную ставку, по сравнению со всеми другими вкладами. «Накопилку» нельзя открыть в иностранной валюте.

«Активити» имеет низкую ставку 0,1%. Переводить деньги другим клиентам или организации с этого депозита нельзя. Так же эта функция отсутствует и в услуге «Мой сейф», «Блиц доход» и «Ценное время».

Если сравнивать пополняемые сервисы «Мой сейф», «Блиц доход» и «Ценное время», то наиболее привлекательная ставка у программы «Ценное время». Она сопоставима со ставкой по срочному депозиту «Победа». Но у данной программы сложное исчисление процентов. На размер ставки влияет минимальный остаток за предыдущие 1, 3, 6 и 12 месяцев. При этом все сбережения до 700 000 застрахованы системой страхования вкладов. Страховка гарантирует, что при наступлении страхового случая, гражданин получит свои сбережения, даже если банк обанкротится.

Также банк предлагает обновленную программу страхования от мошенничества. В случае использования денег третьими лицами или при мошеннических транзакциях финансы будут возмещены владельцу.

Любым вкладом можно управлять с помощью интернет-банкинга и мобильного приложения, что делает их прозрачными для пользователя продукта.

Для удобства клиентов, на официальном сайте Альфа-Банка есть online калькулятор, с помощью которого можно рассчитать наиболее выгодный вариант вложения.